困っている人

困っている人NISAの仕組みがよくわからない。

どうやって始めたらよいの?

こんな疑問にお答えします。

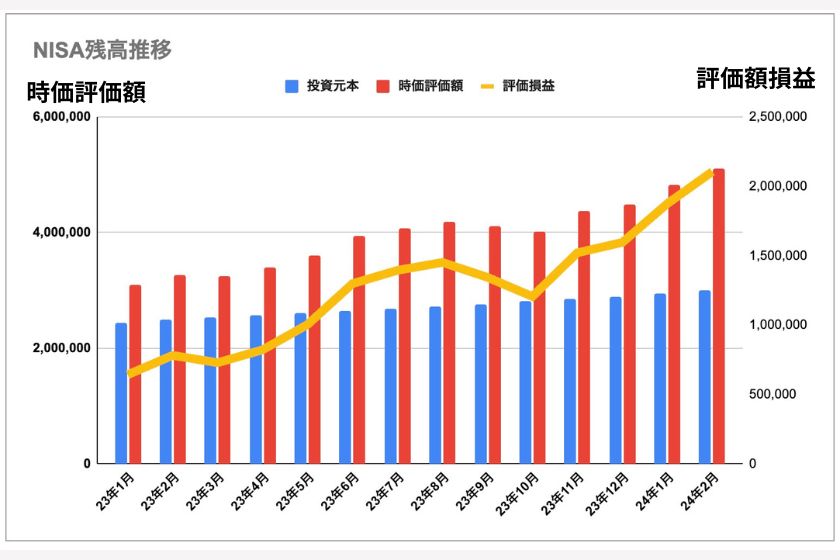

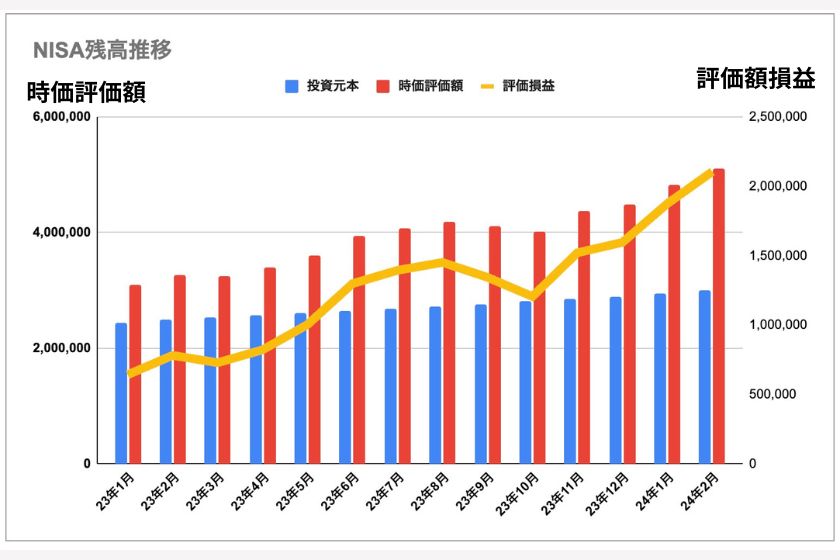

2024年からスタートした新NISA。私は旧NISA開始から取り扱いを始め、2月末時点でNISA・新NISA合計で500万円を超えるまで残高が増えました。

24年2月末で、NISA資産総額は5,102,006円、+2,105,978円。毎月コツコツ40,000円をNISA口座に積み立ているだけです。(2,024年からは毎月50,000円に増額しました)

NISAで積立するメリット・デメリット 口座開設について説明します。

・NISAのメリット・デメリット

・NISAつみたて投資枠・成長投資枠の違い

・どの証券口座で始めればお得?

・おすすめの銘柄は?

・口座開設方法

2024年から新NISAが始まりました。旧NISAからの引き継ぎができる、できないなどもあわせて確認しておきましょう。

NISA運用実績の推移

米国中央銀行(FRB)による利下げも視野に入っていることから

株価が大きく上がっています。当面は上昇トレンドが続くと考えられます。

積立銘柄詳細はこちら

新NISA開始にともない、つみたて投資枠は、楽天証券から新しく発売された「楽天S&P500インデックスファンド」へ変更しました。

楽天S&P500は、信託報酬0.077%に対し、さらにポイント還元率0.028%と超おトクな投資信託です。新NISA向けにに発売された投資信託なので、今回楽天VTIから楽天S&P500へ切り替えました。

楽天VTIができるまで積み立てしていた、ETFのVT・VTIはロールオーバー終了のタイミングで、VYMに切り替えていきます。

VYMは、高配当ETFのため、リタイヤ後の配当生活を見越して比率を上げることにしました!

(若い人はS&P500の積み立てをおすすめします)

NISAってなに

NISA(ニーサ)とは、毎年決まった投資枠の中で投資を行い、投資をした上場株式や投資信託・ETFなどの値上がり益、配当金(分配金)が非課税になる制度です。

2024年から開始した新NISAには、「つみたて投資枠」と「成長投資枠」の2種類の投資枠があります。

つみたて投資枠・成長投資枠両方あわせて、年間360万円までの買い付けができ、最大で1,800万円まで投資できます。

通常株式や投資信託、ETFに投資した場合、利益が出ると利益に対して約20%の税金がかかりますが、NISAでは、この20%が非課税となります。

とてもお得なので使わない手はありませんが、デメリットもありますので合わせて解説していきます。

長期運用の凄さを確認しよう

NISAは基本的には老後に備えて長期で運用していく仕組みです。ここでつみたてNISAを限度額の毎月33,333円に設定して、20年、30年と積立した場合を見ていきましょう。

後ほど説明しますが、積立する銘柄は「楽天S&P500」とします。

S&P500は、米国を代表する指標で、ニューヨーク証券取引所やNASDAQに上場している代表的な、500銘柄の時価総額をもとに算出されています。

このS&P500の過去20年間のリターンは9.8%と非常に高くなっています。出典:myINDEX

もしS&P500に毎月30,000円 20年間積立していたとすると、元本720万円が2,003万円まで増えたことになります。(信託報酬(手数料)等は今回加味していませので仮で9%で試算しています。)

金融庁のつみたてNISA特設サイトで実際に試算できますので確認してみましょう。

これを30歳から60歳まで30年間続けたとすると、元本1,080万円がなんと5,492万円まで増えます。

これが長期投資・複利のパワーです。投資は絶対ではありませんが過去実績ではこのようになっており、今後も長期的に見れば近い結果となる可能性が高いと考えています。

S&P500長期チャート

S&P500の20年間のチャートです。リーマンショック、ITショック、コロナショックなどで暴落しているときもありますが、どこから積立を始めても増えていることがわかります。

米国は先進国の中でほとんど唯一人口が増えている上に、ITなどのイノベーションが盛んなため、今後も経済が伸びていくと考えられます。

つみたて投資枠・成長投資枠どちらを使えば良い?

NISAには、つみたて投資枠と成長投資枠の2つの投資枠があります。どちらを使えばよいか解説していきます。

両方併用して使うことができますので、投資商品や投資方法によって使い分けるのがポイントです。

つみたて投資枠・成長投資枠の違い

| NISA | つみたて投資枠 | 成長投資枠 |

|---|---|---|

| 年間投資枠 | 120万円 | 240万円 |

| 非課税保有期間 | 無制限 | |

| 非課税保有限度額 | 1,800万円 (うち成長投資枠は1,200万円) | |

| 購入方法 | 定期かつ継続的な買付 | いつでも可 |

| 投資対象商品 | 長期の積立・分散投資に適した投資信託 | 上場株式・投資信託など (対象外あり) |

| 口座解説期間 | 2024年〜恒久化 | |

対象商品の違い

つみたて投資枠は、毎月の買付額を決めて定期購入する必要があります。証券会社の口座で買付銘柄と買付金額を決めればあとは毎月自動で買付してくれますので、放ったらかしでも大丈夫。毎月100円からでも投資ができます。

投資にあまり時間をかけたくない方におすすめの方法です。

成長投資枠の場合は、株式・ETFなど上場しているものはリアルタイムで買付ができますので、いくらになったら買うなど指値の設定も可能です。

安いときに買って高いときに売りたいなど、株の売買を積極的にしたい方にも使える仕組みですね。

取り扱い銘柄

NISAで買付できるのは、金融庁が選定している投資信託や国内外の株式、ETFなどですが、つみたて投資枠の場合、投資信託と一部のETFに限られます。

つみたて投資枠は、投資初心者でも大きな損失を出さないように、金融庁で比較的値動きが安定した商品を選定しているからです。

個別株や海外ETFなど比較的リスクのある商品は、成長投資枠での買付を行います。

結局どちらで運用するのがいいの?

- あまり無理せずに、投資についてそれほど時間はかけたくない

- 個別株などリスクが高いものは抵抗がある

- 投資初心者

- 投資信託だけでなく、個別株やETFの幅広く運用したい

- 自分のタイミングで株を買いたい

- 少しリスクをとってでも資産を増やしたい

こんな感じです。それぞれの投資スタイルで選べばよいと思いますが、初心者の方で個別株に投資しないのであれば「つみたて投資枠」で良いと思います。

両方組み合わせることや、成長投資枠でつみたて投資枠で投資しているものと同じ物も投資できますので、毎月10万円以上投資する方や、基本は積み立てて、一部個別株を運用したいといった使い方もできますよ。

ちなみに私は、S&P500で積み立てと海外ETFで配当が高い、VYMを組み合わせています。

ベースはS&P500、年齢も高いのでリタイヤ後の配当狙いでVYMといった感じです。

NISAのデメリット

運用期間中20%の税金がかからないのが最大のメリットとなっているNISAですがデメリットもあります。

デメリット:損益通算ができない

株や投資信託については、価格が下がってマイナスがでた場合は、利益が出ている銘柄と相殺されて税金の節約ができます。

NISAについてはこれができません。評価がマイナスの時に売却するとメリットは活かせません。

長期投資が前提で運用をする仕組みですので、長期的に相場は上がっていくと考えると、それほど心配はしなくて良いと考えています。

おすすめ証券会社+買付方法

NISAをはじめるには、証券会社でNISAの口座開設をする必要があります。証券会社のホームページで案内に沿って進んでいけば、簡単に口座開設が無料でできるので、いつでもはじめられるようにとりあえず口座開設しておきましょう。

また、おすすめの証券会社は「楽天証券」「SBI証券」ののどちらかです。

理由としては、どちらもカード引き落としで買付ができて、ポイントが貯まること。

それぞれのメリットを解説します。

おすすめ①:楽天証券+楽天カードで買付け

普段から楽天カード、楽天ポイントを使っている方は楽天証券+楽天カードでの買付がおすすめ

楽天カード払いで積立されるので、積立金額に対して楽天ポイントがつきます。

また、楽天カード払いと楽天キャッシュ払いが選べて、どちらでも買付金額に対して0.5%のポイントが付きます。(※楽天キャッシュの場合、楽天カードから楽天キャッシュへチャージする際、0.5%のポイントが付きます)

さらに、たまったポイントを投資に回すことも可能。

私の場合は、普段楽天銀行カードをメインで使っていてスマホは楽天モバイルなので、たまった楽天ポイントを使って積立の一部に当てています。

毎月50,000円の積立のうち、2000円分ぐらいは楽天ポインを積立てています。

楽天カードを持っていない方にはあまりメリットが無いため、楽天カードとセットで投資することをおすすめします。

\今ならカード発行で楽天ポイント5,000ポイントがもらえる/

\楽天モバイルをあわせて申し込むとポイントがさらにプラス/

おすすめ②:SBI証券+三井住友カード積立

楽天証券に変わって最近注目されてきているのが、SBI証券+三井住友カード積立です。

SBI証券では、保有している投信金額に応じたポイント付与もあり、三井住友カード払いで積立を実施すれば積立金額に応じて0.5%のVポイントがつきます。

たまったVポイントはそのまま積立にも使える上に、Visaタッチの決済や、dポイント、WAONなどにも交換できます。

さらに三井住友カードは、セブンイレブン・ファミリーマート・ローソンやマクドナルドなどVisaタッチで支払うと還元率が5%となります。

コンビニやマクドナルドを多く使う方については非常にお得なカードです。

さらにゴールドカードにすると、積立に対して1%とポイントアップ。年会費5,500円ですが、年間100万円以上利用で翌年以降 年会費永年無料!

空港ラウンジが使えたりゴールドカードならではの特典が数多くあります。

積み立てる銘柄選び

つみたてNISAで口座開設をしたことを前提で進めますが、おすすめの投資信託は以下の2品です。

おすすめする規準は

・全米に投資をする銘柄である

・販売手数料0円(ノーロード)

・信託報酬が安い

この3点をポイントに選んでいます。20年〜30年に渡って投資する商品なので、手数料が高いのは致命的です。販売手数料無し、信託報酬(運営会社が得る手数料)は、できるだけ安いものを選びましょう。

①eMAXISSlim米国株式(S&P500)

②楽天S&P500インデックス・ファンド

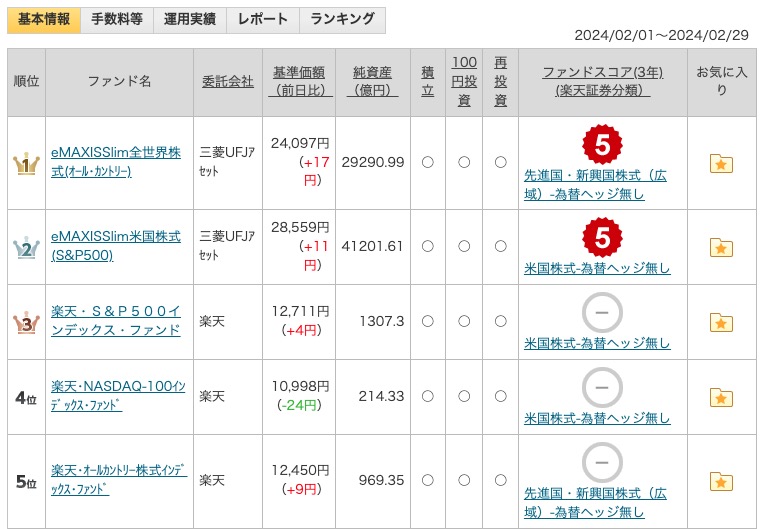

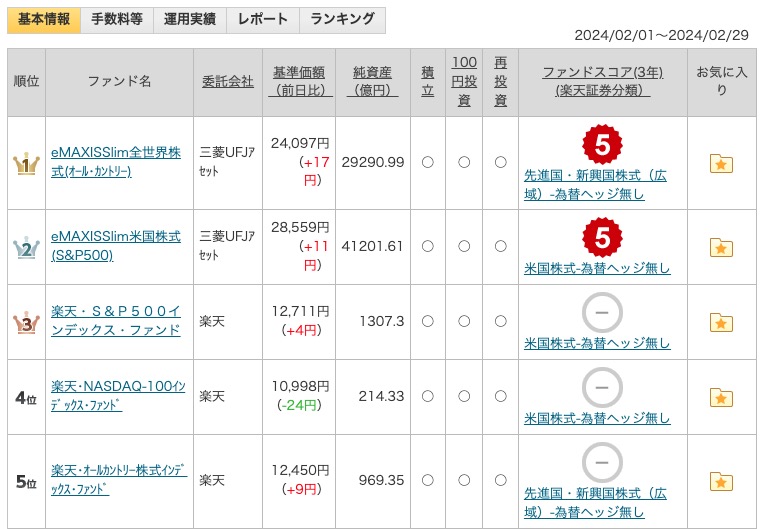

SBI証券・楽天商品のNISA人気ランキングで上位に入っている銘柄です。両方とも1位はオールカントリーですが、個人的には若干リスクをとったS&P500をおすすめします。

①eMAXISSlim米国株式(S&P500)

米国株式市場S&P500に連動した投資信託です。

販売手数料は無料(ノーロード)

運用管理費用(信託報酬):0.09372%

米国の主要株式500銘柄に投資した商品です。基本的には右肩上がりのチャートとなっており、リーマンショック、ITバブルが弾けてもそれ以上に伸長しています。

②楽天・S&P500インデックスファンド

販売手数料無料(ノーロード)

運用管理費用(信託報酬):0.077%

新NISA開始にあわせて、楽天証券がS&P500に連動した投資信託を発売しました。2023年10月設立と歴史は浅いですが、S&P500に連動しながら、信託報酬0.077%とeMAXISlimよりも低いのが特徴です。

VTI(ETF)

楽天VTIの大本であるヴァンガードのVTIを直接買う方法もあります。しかしこちらは成長投資枠のみの取り扱いとなります。

こちらのメリットは経費率が0.03%と経費(投資信託の信託報酬に当たる手数料)が非常に安いことです。

デメリットとしては、現在の価格が40,000円程度まで上がっているため、一口買うにも40,000円必要になります。相場の変動で価格が変わるので、毎月一定金額で少額からの買付はできません。

また、年4回配当金がでますのが、その配当金に対して米国で税金がかかります。

NISAは非課税なのが魅力ですが、海外ETFの場合は、配当金に課税されるので注意が必要です。

毎月少額でなくてもよく、手間がかかっても良ければVTIのほうが手数料分お得です。

私の場合、毎月一定の金額を買付したいので、VTIから楽天VTIに変更しました。

口座開設方法

口座開設は、それぞれの証券会社のHPから簡単にできます。

メールアドレス

運転免許証などの身分証明書

マイナンバー

(マイナンバーカードがあれば運転免許証はいりません)

スマートホンで手続きを行えば、本人確認書類の写真撮影、写真の撮影で完了。郵送での手続きは不要です。

>>>楽天銀行で口座開設

>>>SBI証券で口座開設

口座開設後 積立NISAの手続きを行います。

クレジットカード発行

振込 での積立もできますが、ポイントがもらえるカード引き落としでの積立のほうがお得です。合わせてクレジットカードも作っておきましょう。どちらも年会費無料です。

>>>楽天カードをつくる

>>>三井住友カードをつくる

まとめ

話題の老後2,000万円問題ですが、NISAで口座開設して愚直に毎月30,000円を20年以上S&P500に積立すれば、2,000万円を達成することができます。

しかしこれは口で言うほど簡単ではなく、20年間のうちに株価が暴落して売りたくなったり、大きく株価が上がって利確をしたくなったりと誘惑や迷いが多く、多くの人は続けることができません。

また、収入が安定していなければ毎月30,000円以上の積立を続けること自体ができなくなります。

長く続けるには、同時に節約を実施する、給料が振り込まれたら先に30,000円を積立て残りの金額で生活する。あまり株価の上下で一喜一憂しない。など工夫する必要があります。

また、余剰資金があれば、個別株に投資することや、ビットコインなど仮想通貨の積立してみるなど考えても良いと思います。

もう20年も待っていられない、早くセミリタイアをしたいと言う方は、FXによる投資も解説していますのでそちらもご覧ください。

FXを使った資産運用

積立NISAでは、8%の運用益で試算をしていますが、FXを使った運用では10%以上の運用益を目指しています。

スワップポイントを狙ったFX投資

ユーロズロチを売りでもつことで、年率40%近くのスワップポイントを稼げます。

仮想通貨積立

将来的には仮想通貨も大きく伸びると確信しています。リスクはありますが、大きく利益を狙いたい方へ